Por iMorosity

Lo creas o no, esta situación es muy habitual. Cada vez, las entidades bancarias imponen más requisitos y se vuelven más estrictas a la hora de conceder financiación.

De hecho, una de las razones más habituales por las que pueden denegarte financiación es por estar incluido en un fichero de morosos sin saberlo.

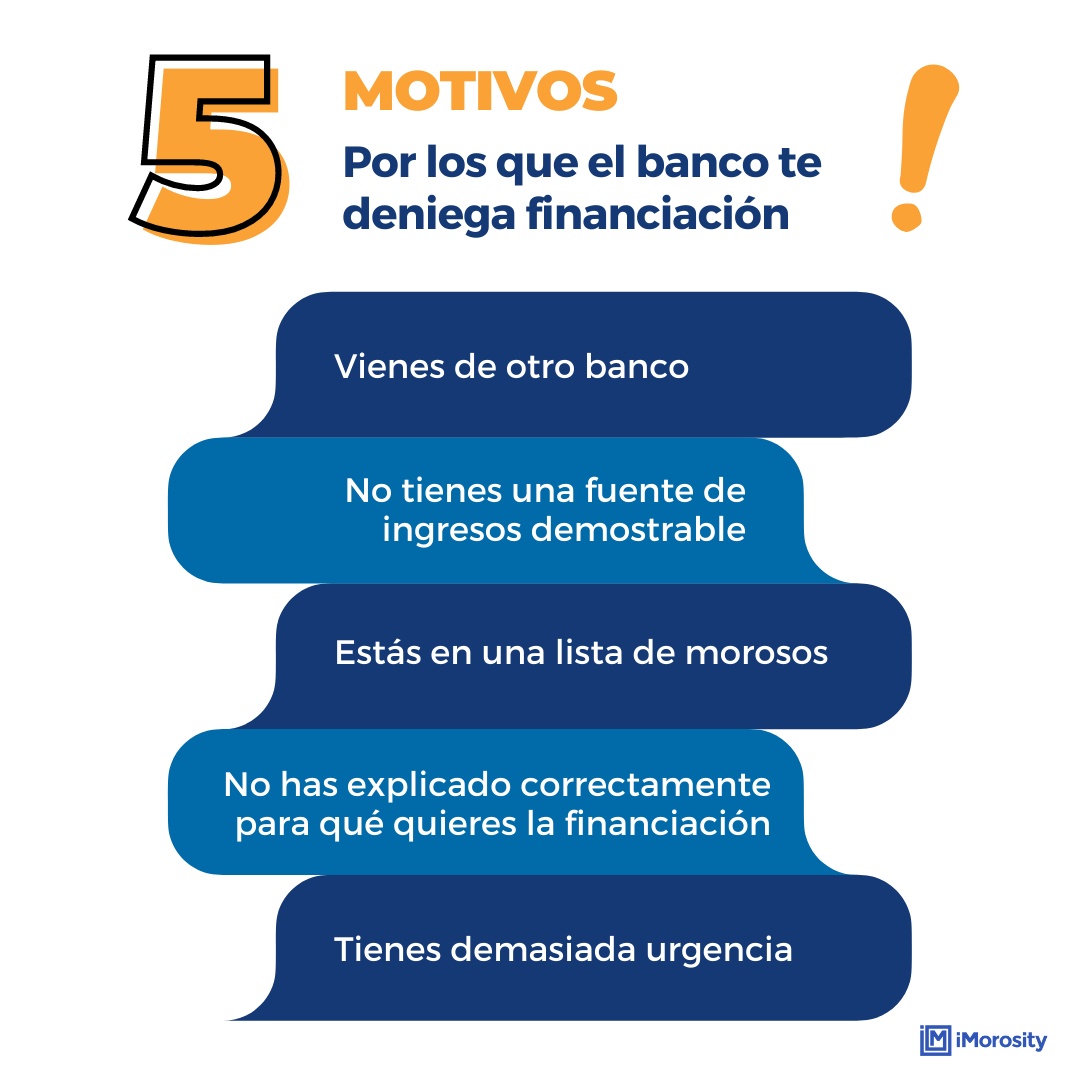

A continuación, te mostramos los motivos más comunes por los que puedes tener financiación denegada.

1. Vienes de otro banco

Para poder acceder a financiación es muy útil que el banco conozca tu trayectoria y tenga datos históricos que le ayuden a confiar. Si nunca antes habías trabajado con ese banco y nada más acudir a él solicitas financiación es normal que no le transmitas demasiada confianza.

En estos casos es normal que el banco solicite documentación extra para que puedas demostrar tu nivel de solvencia y aumente tu credibilidad.

2. No tienes una fuente de ingresos demostrable

Si no tienes un historial en dicho banco, es importante poder demostrar tus ingresos, por ejemplo con una nómina o declaraciones de la renta. Si no es así, te pedirán un aval para poder concederte el préstamo.

3. Estás en una lista de morosos

Sin duda, esto supone la automática negación de financiación de forma inmediata. No importa de donde proceda la deuda por la que estás en una lista de morosos o la cantidad de la misma, en cuanto el banco descubra que estás inlcuido en una rechazará todas tus solicitudes de financiación.

Lo primero que tienes que hacer, para evitar la financiación denegada es salir de los ficheros de morosos. En iMorosity te ofrecemos una solución para salir de los ficheros incluso sin pagar la deuda. Mediante una baja cautelar estarás fuera de los ficheros de morosos, de manera que ningún banco podrá detectar que tienes deudas pendientes y así podrás conseguir la financiación que deseas.

4. No has explicado correctamente para qué quieres la financiación

Puede parecer una tontería, pero te aseguramos que los bancos no conceden préstamos, créditos ni hipotecas sin antes estar seguros de la viabilidad de ello. Si por un casual, sospechan que no tienes claro para qué vas a utilizar el dinero el banco decidirá denegar la financiación.

En caso de que quieras financiación para una empresa, hay que presentar documentos que realmente indiquen la viabilidad de la idea que propones con el mayor número de detalles posible.

Por otro lado, si es para consumo propio de un particular, hay que explicar para qué se quiere. Además de que sea una petición razonable y coherente con la línea de ingresos que tengas.

5. Tienes demasiada urgencia

Los plazos son fundamentales. Si tienes urgencia has de buscar argumentos razonables para justificar esa urgencia. Mostrar una ansiedad desmedida sin razón puede ser motivo más que suficiente para que el banco desconfíe de un posible cliente y decida rechazar cualquier tipo de financiación.

En definitiva, estas son las 5 principales razones por las que un banco te denegará financiación.

¿Qué solución tengo si me deniegan un préstamo?

Sabemos que recibir una negativa del banco diciendo: financiación denegada puede ser muy frustrante. Pero, no te preocupes, siempre hay una solución.

Lo primero que tienes que hacer es salir de los ficheros de morosidad y después buscar una financiación alternativa.

Salir de los ficheros de morosidad

Es muy, pero que muy difícil, por no decir imposible, que te concedan financiación si apareces en Asnef, Experian, Cirbe o cualquier otro fichero de morosos. Por este motivo, nuestro primer consejo es que salgas inmediatamente de todos los listados. iMorosity es la empresa líder en España en ayudar a sus clientes a salir de las listas de morosidad. No lo dudes más y pide ayuda. Nosotros podemos ayudarte a recuperar una vida sin deudas y conseguir la financiación que necesitas.

Buscar fuentes alternativas de financiación

Claramente al elegir otras fuentes de financiación que no sea la banca tradicional, el interés que cobrarán será mucho mayor. Pero los microcréditos o préstamos online pueden sacarte de un apuro evitando el problema de la financiación denegada y permitirte remontar. Existen portales especializados en este tipo de financiación que pueden ofrecerte soluciones interesantes.

Otras personas también leyeron:

%

De nuestros clientes, consiguen solucionar su situación en los ficheros.

Por qué no hacer un cambio de titularidad para evitar un embargo

Embargo Por qué no hacer un cambio de titularidad para evitar un embargo Habitualmente, las personas que tienen impagos se plantean si realizar un cambio de nombre en sus bienes para que eviten ser embargados, por ejemplo sus vehículos. A pesar de ser una práctica bastante común es algo que no debemos hacer nunca y evitarlo a toda costa. El embargo se trata de una medida de ejecución de tipo forzosa utilizada para el cobro de deudas. Se realiza a través de la retención de una serie de bienes...

El anatocismo y los bancos, ¿qué es?

El anatocismoEl anatocismo y los bancos, ¿qué es?El anatocismo es una práctica calificada como abusos, así lo ha declarado la Justicia de Valencia. Se define como una práctica financiera en la que un cliente de una entidad bancaria no paga los intereses que debe. A estos intereses impagados se les suma el capital que aún está pendiente de pago, esto, provoca el aumento de la deuda y hace que se tengan que pagar intereses sobre intereses. La concesión de créditos se ha convertido en algo...

El “scoring” y cómo puede afectarte para pedir un préstamo

El "scoring"El “scoring” y cómo puede afectarte para pedir un préstamo¿Sabías lo que es el “scoring” y cómo puede afectarte para pedir un préstamo? Nosotros te lo contamos. Si estás pensando en pedir un préstamo o un crédito es importante que sepas y tengas en consideración el término de “scoring” bancario. Tal y como indica su nombre es una puntuación realizada por entidades financieras y bancarias para poder determinar la cantidad de dinero que pueden prestar a una persona o empresa. Es...